Noorcm Enerji̇ Raporu - Sn. Arzu Toktay'ın Katkılarıyla 12-12-2022

NoorCM ENERJİ Raporu - Sn. Arzu Toktay'ın Katkılarıyla

ENERJİ PİYASASI VERİ TAKVİMİ

14 Aralık 17:30 | ABD DOE Ham Petrol Stokları Haftalık Değişim | - | -5.2 mio varil | ** |

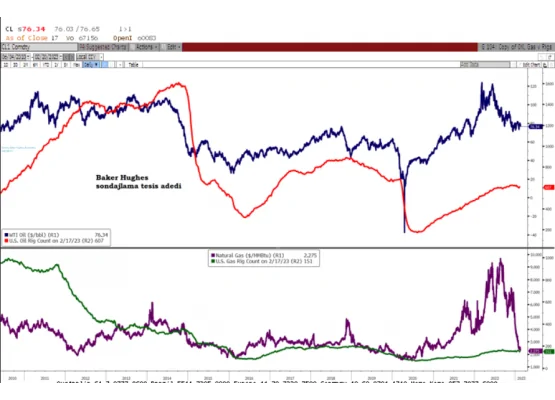

WTI Petrol (NYMEX)

Cushing Oklohama ham petrol stokları

ABD tekno kuyu değişimi

Rafineri kullanım kapasite artışı ne kadar etkili olabilir?

WTI ham petrol teknik görünüm

CFTF Derinlik (COT)

Teknik görünüm

WTI (NYMEX) Ham Petrol :

Analitik verilere göre: 06 Aralık haftasının derinlik raporunda vadeli ve opsiyon piyasasında fonların net uzun pozisyon miktarı 222 kontrat minör artış ile 299185 olarak açıklandı. Son rapora göre vadeli ve opsiyon piyasasında fonlar üçhaftanın düşük seviyesinde net uzun pozisyon taşıyor. Üç hafta öncesinde alım yönünde olan büyük spekülatör henüz piyasada dip seviyenin görüldüğü konusunda emin değil ve kenarda beklemeyi tercih etmiş. Buna rağmen, teknik olarak kısa vadede aşırı alım bölgesinden uzaklaşılmış olması ile yeni haftada yukarı yönlü tepki alımları görebiliriz.

Teknik olarak, geçtiğimiz hafta 75.00 dolar altında kapanış ile yakın vade ham petrol zayıf bir görünüm sergiledi. Yeni haftada 75.00 dolar altında Amerikan tipi ham petrol dip arayışını sürdüyor olacak.

Destekler: 70.00-67.00-66.00

Dirençler: 75.00-77.80-81.70

Doğalgaz (NYMEX) vadeli kontrat :

Analitik verilere göre, 06 Aralık haftasının derinlik raporunda fonların net kısa pozisyon miktarı 435 kontrat düşüş ile -135877 olarak açıklandı. Son iki haftada yaklaşık 7500 kontrat kısa pozisyon kapama faaliyetine rağmen 52 hafta içinde 3 haftalık yüksek seviyede kısa pozisyon taşınıyor. Dolayısı ile hava koşulları Rusya arzı gibi konulardaki haber akışına hassasiyet artabilir. Buna rağmen son üç ayda doğalgaz piyasasında otoritelerin istediği düşük fiyatlama büyük ölçüde sağlandı. Bu durumun değişmesi küresel ekonomi için istenen bir gelişme olmayacağından yukarı yönlü fiyat hareketlerinin sınırlı kalmasını bekliyorum.

Doğalgaz piyasası fiyatlara yön verecek ek katalizörler beklerken yatay seyrine devam ediyor. Bu dönemde kış sezonu ve soğuk hava koşulları Avrupa’da fiyatlar üzerinde etkili iken genele yayılan bir alım dalgası henüz görülmedi. Avrupa pazarındaki gelişmelerin ABD pazarı üzerinde yakın vadede önemli bir etkisinin olup olmayacağı belirsiz. Geçtiğimiz hafta şükran günü tatilinin araya girmesi ile azalan likidite sonrası yeni haftada soğuk hava koşulları ile artması muhtemel talep fiyatlara girebilir. Ancak güçlü bir alış yönlü eğilim beklemek için erken diyebilirim. Doğalgaz piyasası halen yüksek net kısa pozisyon miktarı taşıyor Rusya’nın Avrupa Bölgesine gaz ihracatını tamamı ile kesme ihtimali ise şimdilik tehdit olarak görülmüyor.

Teknik olarak, geçtiğimiz hafta kısa pozisyon kapama faaliyeti ile alış yönünde olan piyasada 6.75 dolar direncinin yukarı yönde kırılması durumunda yakın vade doğalgaz 7.30 ara direnç olmak üzere 7.60 dolar seviyesine doğru yükseliş eğiliminde olabilir.

Destekler: 5.35-4.75-4.40

Dirençler: 6.75-7.30-7.60