Haftalik Bülten 02-05-2023

HAFTALIK BÜLTEN

Haftanın gündemi ve beklentiler...

Nisan ayında Avrupa’da devam eden faiz artırım beklentisi ve ABD 25 baz puanlık son faiz artırımı fiyatlamalara yön verdi. Ayrıca, Nisan ayı sonuna doğru Çin ekonomisinde iyileşmenin ne ölçüde olacağı sıkça sorgulandı. ABD’de hisse senedi piyasasında ilk çeyrek kar rakamları nötr iken bankacılık sektörüne ilişkin endişe zaman içinde sektör negatif fiyatlamayı beraberinde getirdi. Emtia piyasası küresel ekonomik yavaşlama ve talepte düşüş beklentisi ile özellikle enerji piyasasında fiyatları aşağıya çekti. Haftaya başlarken JP Morgan’ın orta ölçekli sorunlu banka First Republic’i satın aldığı haberi bankacılık sektörü pozitifti. Bunun yanında Çarşamba günü yapılacak olan FED toplantısında faiz artırımlarında sona gelindiğinin teyidi ile bu tarafta rahatlama sürebilir.

Emtia piyasasına gelindiğinde enerji ürün grubu talep endişeleri ile gerilerken tarım ürünlerinde üretim koşullarında iyileşme ile arz tarafında sıkıntı olmayışı fiyatları aşağı çekti. Bunun yanında Çin’in ABD’den yaptığı mısır ve soya fasulyesi ithalat rakamlarındaki gerileme yine Çin’in Brezilya’dan soya alımlarının düşmüş olması tarım ürünleri negatifti.

Haftanın ekonomik takviminde olan Avustralya Merkez Bankası (RBA) politika faizini 25 baz puan artış ile %3.85 seviyesine çekti. 02 Mayıs tarihinde Euro Bölgesi Nisan ayı enflasyonu ilk okuma olarak açıklanacak. Çarşamba günü yapılacak olan FED toplantısında politika faizinde %95 ihtimal ile 25 baz puanlık faiz artışı olması bekleniyor. Ayrıca aynı gün ADP özel sektör istihdamı açıklanacak. Haftanın son işlem gününe gelindiğinde ABD Nisan ayı istihdam raporu takip edilecek.

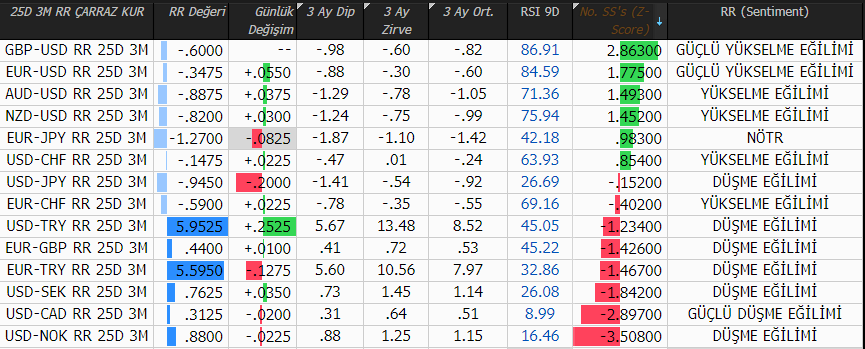

Döviz Piyasası

DÖVİZ PİYASASI

EUR/USD: 28 Nisan seansını 1.1016 seviyesinde kapatan Euro/dolar paritesi yeni haftanın ilk işlem gününde güçlü ABD Doları ile yeniden 1.10 altında fiyatlamaya geçti. Çarşamba günü yapılacak olan FED toplantısında bankanın politika faizini 25 baz puan artırması piyasada %94.7 olasılık olarak fiyatlanıyor. Dün açıklanan ABD ekonomik verilerinde beklenti üzerinde gerçekleşme dolar pozitifti. Son 6 seansta harekete bakıldığında günlük grafikte 1.1075 olan bollinger üst bant birkaç kez test edildi ve geçilemedi. Paritenin 1.10 üzerine yerleşmesi için FED sonrasında Dolar Endeksinin geri çekilmesi gerekiyor. Bugün açıklanacak Euro bölgesi tüfe verisi de önemli iken enflasyon sonrasında ECB' in Mayıs ayı hamlesi fiyatlanmaya başlayabilir.

Teknik olarak, Kısa vadede 18 günlük üssel hareketli ortalama 1.0965 altında Euro/dolar paritesi 1.10 üzerinde yer almak için güç kaybetmiş olacak.

Destek: 1.0965-1.0920-1.0855

Direnç: 1.000-1.1042-1.1075

GBP/USD: Dolar endeksi son haftaların düşük net uzun pozisyon miktarından toparlama eğiliminde iken yine hafta ortasında FED’ ten gelecek açıklamalar döviz piyasası için önemli görülüyor. GBPUSD paritesi geçtiğimiz haftanın son işlem gününde yaşanan satışların etkisi ile 1.2496 seviyesinde kapanış yaptı. Teknik olarak 18 günlük üssel hareketli ortalama 1.2450 üzerinde kalabilir ise GBPUSD paritesinde yükseliş eğilimi sürebilir.

Destek: 1.2450-1.2400-1.2365

Direnç: 1.2535-1.2600-1.2650

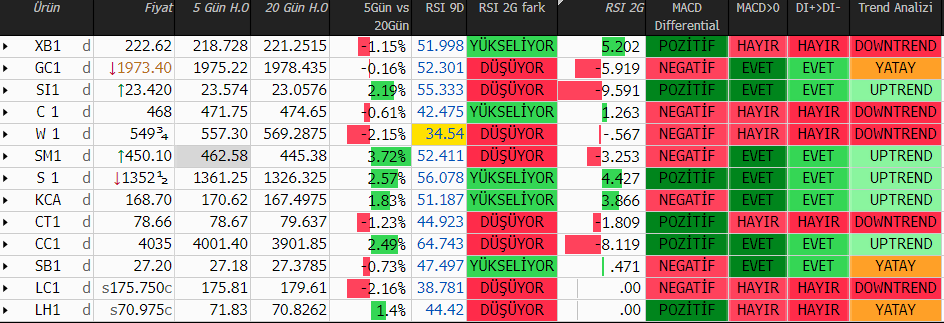

Emtia Piyasası

HİSSE SENEDİ & KIYMETLİ METAL PİYASASI

S&P500 Endeksi: ABD hisse senedi piyasaları FED toplantısını beklerken çok büyük olmasa da kazanımlarını korudu.. 25 Nisan haftasının derinlik raporunda fonların vadeli ve opsiyon piyasasında net kısa pozisyon miktarı -385783 kontrat ile son 52 haftanın düşük seviyesinde bulunuyor. Geçtiğimiz hafta da fonlar -16340 kontrat ile satış tarafında kalmayı tercih etmiş. Öte yanda 10 yıllık tahvillerde fonların pozisyonlanması aşırı satım bölgesinden kısa pozisyon kapama ile bir miktar gerilemiş. Resesyon endişeleri ile tahvil faiz oranlarında yaşanan düşüş haftaya başlarken yerini yükselişe bırakmış olsa da FED toplantısı sonrasında kısa pozisyon kapama faaliyeti sürebilir.

Haftaya başlarken resesyon endişesi yerine iyi ekonomik veriler ile faiz artırımını fiyatlama eğiliminde olan ABD piyasaları bir süre sonra ekonomideki yavaşlamayı fiyatlama eğilimine dönebilir. Kısaca bu küresel piyasalar için bu haftayı FED öncesi ve sonrası olarak ikiye ayırarak değerlendirmek gerekiyor.

Teknik olarak, 18 günlük üssel hareketli ortalama 4115 üzerinde kaldığı sürece endeksin 4200 direncini test etme potansiyeli olduğunu söyleyebiliriz. 4115 altında satıcıların kontrolü ile endeks 4000 seviyesine doğru geri çekilme eğiliminde olabilir.

Destek: 4130-4115-4075

Direnç: 4200-4280-4300

Nasdaq 100 Endeksi: Nasdaq100 endeksi geçtiğimiz haftayı 13247 seviyesinde yükseliş ile kapattı. Açıklanan teknoloji hisse senetleri bilançosu piyasa beklentisi üzerinde yükselişi destekledi. Yeni haftada 18 günlük üssel hareketli ortalama 13 bin üzerinde NDX te yükseliş sürebilir.

Destek: 13140-13000-12780

Direnç: 13290-13350-13500

DAX Endeksi: ABD endekslerindeki pozitif fiyatlama geçtiğimiz hafta Alman DAX endeksini 16 bin sınırına taşıdı. Yeni haftada 15750 üzerinde kaldığı sürece Alman DAX endeksi yükselişini sürdürebilir.

Destek: 15890-15750-15600

Direnç: 16015-16070-16150

XAUUSD (Ons Altın)

Geçtiğimiz hafta içinde 1970-1974-1976 seviyesi altın için destek oldu. Ancak bu hafta yapılacak olan FED toplantısı ve 25 baz puanlık faiz artırım beklentisi ile yükseliş denemeleri de başarısızdı. Geçtiğimiz hafta içi yüksek seviyesi 2009 dolar olarak kaldı. Haftanın ilk işlem gününde 2006 yüksek seviyesi görüldükten sonra fiyatlar tekrar 2000 dolar altındaydı. Hafta ortası FED toplantısı yanında bugün açıklanacak olan JOLT anketi ve haftanın son işlem gününde ABD tarım dışı istihdam verisi altında volatiliteyi artırabilir. Bu hafta da altın fiyatları 1970 dolar üzerinde kalabilir ise 2000 dolar üzeri için daha fazla sebep üreterek yeni alıcıları piyasaya çekebilir. 1970 dolar altında 50 günlük üssel hareketli ortalama 1952 dolar destek olarak görülüyor.

Vadeli ve opsiyon piyasasına bakıldığında, 25 Nisan haftasının derinlik raporunda fon net uzun pozisyon miktarı -4928 kontrat düşüş ile 236807 kontrata geriledi. Son rapora göre dört haftada -5227 kontrat satış yapılmış. Geçtiğimiz hafta derinlik raporuna göre aşırı alım bölgesinde olan altın piyasasında kar satışları olabileceğini belirtmiştik. Son rapora göre kar satışları ile net uzun pozisyon miktarı gerilerken altın piyasası 48 haftanın yüksek seviyesinde uzun pozisyon taşıyor. Satışların bir miktar daha gerilemesi için marj olan ortamda kar satışı diyorsak dengelenmenin de yakın olacağını söyleyebiliriz.

Teknik olarak, FED toplantısını beklerken altın fiyatları geçtiğimiz haftaya benzer şekilde 1970-2015 dolar arasında kalabilir.

Destek: 1975-1952-1935

Direnç: 2003-2015-2028

XAGUSD (Ons gümüş)

Geçtiğimiz haftanın kapanışı 25.05 dolar olan yeni haftada 25.91 yüksek seviyesini gördü. Ancak bu hareket kalıcı olamadı. ABD ekonomik verileri sonrası Dolar Endeksi güçlendi. Döviz piyasasında Dolar yaklaşan FED toplantısından destek buluyor. Teknik olarak 18 günlük üssel hareketli ortalama 24.85 dolar gümüş piyasası için bu hafta da önemli destek iken yukarıda 26 dolar direnç olarak takip edilebilir.

Vadeli ve opsiyon piyasasına bakıldığında 25 Nisan haftasının derinlik raporunda fonların net uzun pozisyon miktarı 1762 kontrat artış ile 43037 kontrata yükseldi. Son dört haftada 8602 kontrat alış ile fonlar 46 haftanın yüksek seviyesinde uzun pozisyon taşıyorlar. Gelinen seviyede yüklü pozisyon artışı ile gümüş piyasası epey bir yol kat etmiş. Geçtiğimiz haftanın derinlik raporunda altında net uzun pozisyon miktarı azalırken gümüşte uzun pozisyon artmış. Genelde beraber hareket eden bu iki emtiadaki ayrışmanın sebebi gümüşün fiyat avantajı ile fiziki talep çekeceği beklentisi; ancak bu beklenti uzunca bir süredir satın alınıyor. Dolayısı ile kıymetli metal piyasasında kar satışları sürecekse bir sonraki raporda gümüş te altına uyum sağlayabilir.

Teknik olarak, günlük grafikte bollinger bant daralıyor ve yakın zamanda piyasa daha derin bir düzeltme ya da 26 dolar seviyesi arasında karar verebilir. Bunun yanında 18 günlük üssel hareketli ortalama 24.80 dolar piyasa için önemli destek olmayı sürdürüyor.

Destek: 24.80-24.50-24.00

Direnç: 25.20-25.60-26.00

Enerji Piyasası

WTI ham petrol

Doğalgaz (NYMEX)

Enerji Piyasası (Ham Petrol & Doğalgaz)

WTI ham petrol:

Enerji ürün grubunda Çin ve ham petrol talebinin yeterince artmadığı endişelerine karşı ABD’de düşük benzin stoklarına dikkat çekiliyor. Kuzey Amerika’da Memorial günü ile başlayan sürüş sezonunda benzin ve türevi ürünlere talebin güçlü olduğu görülüyor. Tahminler bu yıl sürüş sezonunda talebin 2022 verileri üzerinde olacağı ve pandemi öncesi seviyelere yaklaşacağı yönünde. ABD’de benzin arzı Kasım ayı sonlarında artışa geçiyor ve Şubat ayında zirve yapıyor. 2023 senesine bakıldığında benzin stokları 17 Şubat haftasında zirve yaptı. Sonrasında geçen 9 haftanın sekizinde benzin stokları haftalık bazda düştü. Geçtiğimiz haftanın stok rakamlarına göre ABD benzin stokları 221.136 milyon varil ile 2 Aralık 2022 haftası seviyesine geriledi. ABD’de en fazla tüketilen ham petrol türevi ürün olan benzin Ekim 20122den bu yana 200 milyon varil altına düşmedi. Son stok rakamlarına göre benzin stokları Nisan 2014’ten bu yana düşük seviyede ve ikaz veriyor. Dolayısı ile düşen stoklar ve mevsimsel etkiler ile artması beklenen talep düşünüldüğünde benzin fiyatları yılın ikinci çeyreğinde yükselebilir. Bu da enflasyonist etkiyi beraberinde getirir.

CFTC derinlik raporundaki pozisyon değişimine bakıldığında 25 Nisan haftasında vadeli ve opsiyon piyasasında fonların net uzun pozisyon miktarı -3470 kontrat düşerek 318086 kontrata geriledi. Son dört haftada 40599 kontrat artış ile fonlar 31 haftanın yüksek seviyesinde net uzun pozisyon taşıyorlar. Talep tarafındaki endişelerin güncelliğini koruması ile WTI ham petrol piyasası 80.0 dolar üzerinde kalıcılık sağlayamadı. Öte yanda ham petrol piyasası geçmiş dönemlerde gördüğü rekor seviyelerin çok altında net uzun pozisyon taşırken talep koşullarında iyileşme önümüzdeki haftalarda rahatlıkla pozisyonlanmaya yansıyabilir.

Teknik olarak, 200 günlük üssel hareketli ortalama 1.84 üzerinde kalıcılık sağlanamadı ve 20 Mart tarihinde başlayan yükseliş yerini düşüşe bıraktı. Buna rağmen 65.0 dolar seviyesinden başlayan hareket 74 dolar üzerinde dengelenirse 82.25 dolar önümüzdeki haftalarda yeniden denenebilir.

Destek: 74.00-73.40-72.60

Direnç: 77.10-88.30-79.10

Doğal gaz (NYMEX):

Geçtiğimiz hafta 2.53 dolar yüksek seviyesini gören doğalgaz haftayı 2.31 dolar seviyesinde kapattı. Yeni haftada 2.25 dolar üzerinde kalınırsa 50 günlük üssel hareketli ortalama 2.45 dolar test edilebilir. Bu seviye üzerinde kalıcılık sağlanırsa kademeli olarak 3.00 dolar seviyesine yükseliş mümkün görülüyor.

25 Nisan haftasının derinlik raporunda vadeli ve opsiyon piyasasında fonların net kısa pozisyon miktarı 6741 kontrat azalarak -105907 kontrat olarak gerçekleşti. Dört haftada –2557 kontrat kısa pozisyon artışı ile geçtiğimiz hafta fiyatlarda yaşanan yükseliş derinlik raporu ile teyit edilmedi. Öte yanda bir önceki hafta 624 kontrat geçtiğimiz hafta 2557 kontrat pozisyon azalışı ile fonların artan kısa pozisyon kapama eğilimi fiyatların kısa vadede önemli direnç seviyelerini test edebileceğini ifade ediyor.

Destek: 2.25-2.12-1.99

Direnç: 2.45-2.53-2.70