Günlük Analiz 02-12-2024

Ekonomi Takvimi

Günlük Veri Takvimi

PİYASALARDA SON DURUM

GÜNE BAŞLARKEN ÖNE ÇIKAN GELİŞMELER

- Cuma günü erken kapanış yapan ABD piyasaları, Biden yönetiminin Çin'e yarı iletken ekipman satışına beklenenden daha az kısıtlama getireceği beklentisiyle pozitif bir seyir izledi. ABD ekonomisi üçüncü çeyrekte %2,8’lik sağlam bir büyüme kaydederken, PCE Çekirdek Endeksi Ekim ayında %2,8 ile beklentilere paralel gerçekleşti.

- Piyasalar, Aralık ayındaki FOMC toplantısında 25 baz puanlık faiz indirim olasılığını g,1 seviyesinde fiyatlıyor. Tahvil cephesinde ABD 2 yıllık getirisi %4,15, 10 yıllık getirisi ise %4,17 seviyesinde yatay bir kapanış yaptı. Risk iştahındaki artışla VIX endeksi 13,90’dan 13,51’e geriledi.

- Hisse senedi piyasalarında S&P 500 endeksi günü %0,56 artışla 6.032,40 seviyesinden, Dow Jones %0,42 yükselişle 44.910,65’ten ve Nasdaq %0,83 kazançla 19.218,17’den tamamladı. Çip sektörü liderliğindeki toparlanma, genel piyasa görünümüne destek sağladı.

- Asya tarafında ise, Çin’in ihracat odaklı stratejisi ve Pekin’in uyguladığı teşvikler, Kasım ayında fabrika faaliyetlerinde toparlanmayı destekledi. Caixin PMI verileri, özellikle yurtdışından gelen siparişlerin etkisiyle üretimde son beş ayın en hızlı artışını kaydetti.

- Petrol fiyatları, Çin imalat verilerinin desteği ve İsrail'in ateşkes anlaşmasına rağmen Lübnan'a saldırılarına devam etmesiyle yükseldi. Brent ham petrol vadeli işlemleri 11 sent artışla varil başına 71,95 dolara yükseldi.

- İçeride ise, Cuma günü 3Ç büyüme verisi beklentilerin (yıllık %2,5) altında geldi (%2,1).

NEYİ FİYATLAYACAĞIZ;

- Bu hafta gözler ABD'de açıklanacak istihdam verileri başta olmak üzere yoğun veri gündemine çevrildi. Pazartesi günü ABD’de imalat sanayi Satınalma Yöneticileri Endeksi (PMI), salı günü JOLTS açık iş sayısı, çarşamba ADP özel sektör istihdamı, Fed Başkanı Jerome Powell'ın New York’taki konuşması, hizmet sektörü PMI, Fed'in Bej Kitap raporu, perşembe dış ticaret dengesi, cuma günü ise istihdam raporu verileri takip edilecek.

- Euro Bölgesi'nde gözler büyüme verisinde, Rusya ile Ukrayna arasında gerilimin devam etmesiyle geçen hafta karışık bir seyir izlenirken, yeni haftada gözler Euro Bölgesi'nde büyüme ve Avrupa Merkez Bankası Başkanı Christine Lagarde'ın konuşmasına çevrildi.

- İçeride ise, Merkez Bankası’nın Para Politikası Kurulu (PPK) toplantılarında ortaya koyduğu yönlendirme, özellikle dezenflasyon sürecine uygun sıkı para politikası vurgusu, piyasa beklentilerini şekillendirmeye devam ediyor. Yarın açıklanacak Kasım ayı TÜFE verisi, bu çerçevede haftanın en kritik başlığı olarak karşımıza çıkıyor. Politika faizinde Aralık ayında bir indirim yapılma olasılığı son dönemde verilen mesajlarla güç kazanmış olsa da nihai kararın enflasyon görünümüne bağlı olacağını söylemek mümkün. Bu bağlamda, Kasım ayı enflasyon rakamları, faiz indirimine dair zamanlamayı daha net bir şekilde ortaya koyabilir ve iç piyasaların seyrini belirlemede önemli bir etki yaratabilir.

- Kasım ayı enflasyon verisinin yanı sıra günün öne çıkan verisi olarak İmalat PMI endeksi PMI ve 10 Aralıkta görüşmelere başlanılması beklenilen asgari ücret görüşmeleri, Aralık ayı boyunca Türkiye ekonomisinin dinamiklerini şekillendirecek kilit unsurlar olarak öne çıkıyor. Özellikle enflasyon verilerinin faiz politikası üzerindeki etkisi ve asgari ücret tartışmalarının geniş ekonomik yansımaları, piyasaların yönünü belirlemede belirleyici olacaktır.

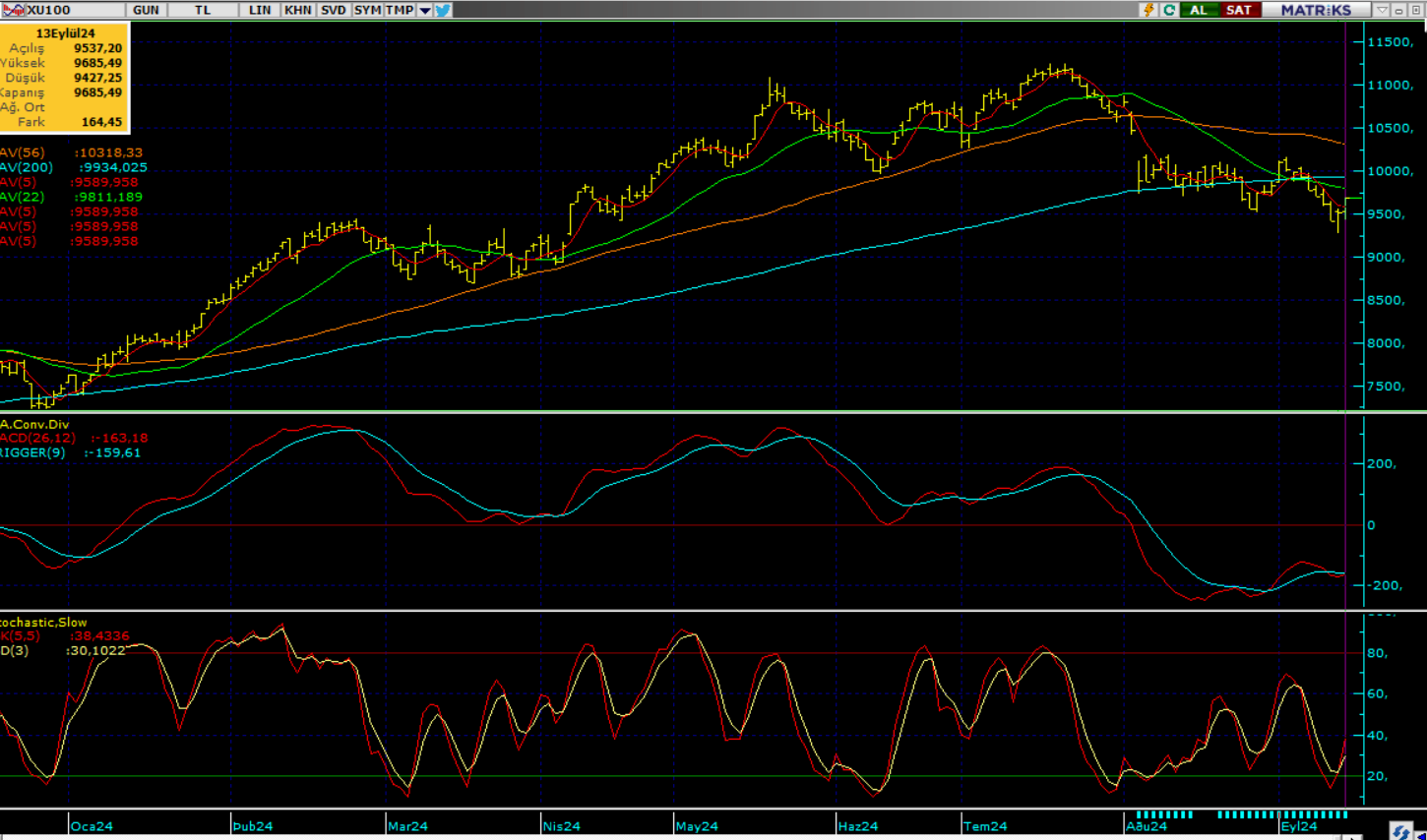

BIST100 GÜNLÜK GRAFİK

NCM ARAŞTIRMA GÜNLÜK ENDEKS YORUMU

BIST100; Geçtiğimiz hafta BIST100 Endeksi %1.07 yükselerek 9.652 puandan kapanış yaptı. Hızlı yükselişin ardından yatay konsolidasyon süreci devam ediyor. 9.500 seviyesi korunursa yukarı yönlü hareketin sürebileceğini düşünüyoruz. İlk direnç 9.750, bu seviyenin aşılması halinde 10.000-10.200 aralığı gündeme gelebilir. Aşağıda ise 9.500 ve 9.350 kritik destek seviyeleri olarak takip ediliyor.

Dirençler; 9.660 - 9.700 - 9.800

Destekler; 9.500 - 9.350 - 9.200

YURT İÇİ PİYASALAR ŞİRKET HABERLERİ

- TUPRS - İzmir Aliağa'daki Tüpraş Rafinerisi'nde ham petrol fırınında bir patlama meydana geldi. Her hangi bir can kaybı yok

- KCHOL – S & P tarafından şirketin uzun vadeli kredi notunun BB+’ya yükseltildiği, not görünümünün Durağan olarak belirlendiği ve kısa vadeli kredi notunun teyit edildiği açıklandı.

- CWENE – Şirketin 270 milyon TL tutarında ürün satış çerçeve sözleşmesi imzaladığı açıklandı.

- DCTTR – Şirketin 852.000 dolar tutarında pamuk satışı anlaşması yaptığı açıklandı.

- EKGYO – Merkez Ankara projesinin yüklenicisi ile yapılan sözleşmeye ek protokol ile 4,5 milyar TL olan Askeri Şirket Payı Toplam Gelirinin 5,4 milyar TL’ye yükseldiği açıklandı.

- ENJSA – Fitch tarafından şirketin kredi notunun teyit edildiği, not görünümünün Negatif’ten Stabil’e yükseldiği açıklandı.

- GLYHO – Şirket bağlı ortaklığı GPH’nin Ekim ayında limanlarına gelen gemi sayısının 2023 Ekim’e göre %25, gemilerin doluluk oranı ise %104 seviyesinde gerçekleştiği açıklandı.

- MEGAP – (Konkordato) Şirkete mahkeme tarafından verilen geçici mühlet süresinin 16 Ocak’a uzatıldığı açıklandı.

BIST30 YAKIN VADE

DOLAR/TL YAKIN VADE

NCM ARAŞTIRMA VADELİ YORUM

BIST30 YAKIN VADE; Aralık vadeli kontrat geçtiğimiz hafta cuma günü 10.942 seviyesinde açılış gerçekleştirdi. Gün içerisinde 11.031-10.810 seviyeleri arasında hareket ederek haftayı kısmen düşük satıcılığı kapattı. Yakın vadeli kontratın ilk gününde alıcılı bir açılış gerçekleştirmesini bekliyoruz. İsrail-Hizbullah geriliminin bir nebze yatışması, jeopolitik tarafta piyasaların stresini azaltırken, Türkiye’nin faiz indirimi döngüsüne gireceği beklentisi ile gün içerisinde sırasıyla 11.020-11.100-11.250 direnç seviyeleri takip edilebilir. Olası haber akışına paralel satışların güçlenmesi durumunda 10.750 10.600 destek seviyeleri öne çıkmaktadır.

Destek: 10.800-10.750-10.700-10.600

Direnç: 10.960-11.000 11.100-11.250

DOLAR/TL YAKIN VADE; Aralık vadeli Dolar - TL kontrat da geçtiğimiz hafta boyunca dalgalı bir seyir takip edildi. Son işlem gününde ise 35,82 seviyesinde kısmen alıcılı bir başlangıç yaptı. Ancak sabah saatlerinde gelen satışlarım ardından haftayı 35,75 seviyesinde kapattı. Geçtiğiniz ay -0,70’lik değer kaybı yaşayan kontratın yenş ayın ilk gününe de düşük bir başlangıç gerçekleştirmesini bekliyoruz. Gün içerisinde 35,70-35,65 destek seviyeleri takip edilebilir. Olası alımların görülmesi durumunda 35,85-35-89 direnç aralığı takip edilebilir.

Destek: 35,72-35,70-35,67-35,36

Direnç: 35,85-35,88-35,89-35,92

YURT DIŞI PİYASALAR

S&P 500

NASDAQ

NCM ARAŞTIRMA GÜNLÜK ABD BORSALARI ENDEKS YORUMU

S&P 500; ABD piyasaları, Şükran Günü nedeniyle kısalan işlem haftasını sınırlı bir iyimserlikle tamamladı. Makroekonomik verilerin beklentilere paralel gelmesi volatiliteyi düşük tutarken, gözler bu hafta açıklanacak kritik verilere çevrildi. Özellikle Cuma günü açıklanacak Kasım istihdam verileri, 18 Aralık'taki FOMC toplantısına yönelik beklentileri şekillendirebilir. Ayrıca ADP özel sektör istihdamı ve JOLTS açık iş sayısı gibi veriler de istihdam görünümüne ışık tutacak. Bugün açıklanacak ISM imalat endeksi ve güçlü bir performans sergileyen ISM hizmet endeksi de risk iştahını etkileyebilecek başlıklar arasında yer alıyor

Teknik olarak, endeks 5990–6050 destek bölgesi aralığında kaldıkça pozitif eğilim korunabilir ve 6100–6180 direnç seviyeleri test edilebilir. Ancak, 5990 altında günlük kapanışlar durumunda 5970 ve 5950 seviyeleri gündeme gelebilir.

DİRENÇLER; 6.050 - 6.100 - 6.170 - 6.250

DESTEKLER; 5.850 5.700 - 5.690 - 5.650

NASDAQ; ABD piyasaları, Şükran Günü nedeniyle kısalan işlem haftasını düşük volatilite ve sınırlı iyimserlikle tamamladı. Bu hafta, özellikle Cuma günü açıklanacak Kasım istihdam verileri ve ADP özel sektör istihdamı gibi göstergeler, 18 Aralık'taki FOMC toplantısına yönelik beklentileri şekillendirebilir. Bugün açıklanacak ISM imalat ve hizmet endeksleri de risk iştahı üzerinde belirleyici olabilir.

Teknik olarak Nasdaq100 endeksi, 20.780 – 20.900 bölgesi üzerinde kaldıkça yükseliş beklentisi korunabilir ve 21.000 – 21.100 direnç seviyeleri hedeflenebilir. Ancak, bu bölge altında 4 saatlik kapanışlar, 20.680 ve 20.500 desteklerini gündeme getirebilir.

DİRENÇLER; 20.950 - 20.990 - 21.000

DESTEKLER; 20.550 - 20.450 - 20.100

ABD BORSALARI ŞİRKET HABERLERİ

- (INTC): ABD hükümeti, Intel'in 8,5 milyar dolarlık çip teşviğini 8 milyar doların altına indirmeyi planlıyor.

- (RKLB): ABD Ticaret Bakanlığı, BAE Systems ve Rocket Lab şirketlerine toplamda 60 milyon dolara yakın sübvansiyon sağlayacak.

- (MSFT): ABD'li teknoloji şirketlerinden Microsoft'un geliri, temmuz-eylül döneminde yüzde 16, net karı yüzde 11 arttı.

- (META):Facebook, Instagram ve WhatsApp'ın sahibi Meta'nın geliri bu yılın üçüncü çeyreğinde yüzde 19, net karı yüzde 35 arttı.

- (AMZN): Teknoloji devi Amazon, karbonsuz enerjiye geçiş planının bir parçası olarak küçük modüler reaktör (SMR) anlaşmaları yaptı.

- Nvidia (NVDA): Nvidia ve Accenture kurumsal yapay zeka araçları için güçlerini birleştirdi

- NIKE (NYSE:NKE) ABD'li spor giyim üğreticisi olan Nike yıllık mali tahminlerii geri çekmesi ve çeyreklik gelirinde %10'luk bir düşüş kaydetmesi üzerine piyasa öncesi işlemlerde %7'nin üzerinde değer kaybetti.

- Eli Lilly (LLY): Indiana'da 4,5 milyar dolara imalat tesisi kuracak

EURUSD; ABD ve Euro Bölgesi’nde açıklanacak nihai PMI imalat endekslerinin sınırlı bir etki yaratması beklenirken, ABD ISM imalat endeksi öne çıkabilir. Teknik olarak, paritenin 1,0360-1,0400 seviyelerinde tutunması sonrası geçen hafta 1,06 sınırına yaklaşması dikkat çekti. 1,06’nın kritik bir eşik olduğu, bu seviyenin aşılması durumunda yükselişin 1,07’ye kadar sürebileceğini öngörüyoruz.

Dirençler; 1.0590 - 1.0620 - 1.0650

Destekler; 1.0450 - 1.0440 - 1.0400

NCM ARAŞTIRMA GÜNLÜK FOREX PİYASALARI YORUMU

ALTIN ONS

GÜMÜŞ ONS

DEĞERLİ METALLER

ONS ALTIN Geçtiğimiz ay zirve seviyelerinden 2536’ya kadar gerileyen altın, jeopolitik riskler ve azalan belirsizliklerle dalgalı bir seyir izledi. Kasım ayının sonunda jeopolitik anlaşmaların etkisiyle düşüş yaşayan fiyatlar, ayın son günlerinde gelen alımlarla 2660 seviyelerinde dengelendi. Yeni ayın ilk işlem gününde, dolar endeksindeki yükseliş ve İsrail’den gelen açıklamalarla jeopolitik risk algısının azalması, sarı metalde 2640 desteğinin altına satış baskısı yaratmış gözüküyor. 2620’nin kırılması halinde satışların derinleşebileceği öngörülse de Aralık ayında yükseliş beklentileri devam ediyor.

Dirençler; 2.690 - 2.700 - 2,750

Destekler; 2550 - 2.500 - 2.450

GÜMÜŞ; Dolar Endeksi, Başkan Trump'ın BRICS ülkelerine %100 gümrük vergisi tehdidiyle yükselirken, ons gümüş baskı altında kaldı. Değerli maden, 30,20 – 30,70 bölgesinin altında işlem gördükçe düşüş eğilimini sürdürebilir ve 29,80 seviyesine kadar geri çekilmeler yaşanabilir. Yükseliş beklentisi için ise 30,70 seviyesinin aşılması ve 31,00 direncine yönelim izlenebilir. Günün öne çıkan verileri arasında ISM imalat PMI ve FOMC üyesi Waller’ın konuşması bulunuyor.

Dirençler 30.70 - 31.00 - 31.50

Destekler 30.00 - 29.50 - 29.00